Агентский пункт выдачи - какой тип агента с точки зрения законодательства?

Каким документом регламентируется обязательность агентских реквизитов в кассовом чеке ПВЗ?

Если на кассе пробиваются чеки за товары и услуги по другой деятельности?

Пример чека

Агентский пункт выдачи - какой тип агента с точки зрения законодательства?

Пункт выдачи заказов для ФНС является агентом (не платежным, не банковским, ни субагентом). Подробнее про различия можно почитать здесь.

Что сделать, чтобы кассовые чеки были правильными?

Включить в реквизитах кассы параметр "Агент". На разных кассах этот параметр проставляется в разных местах.

Настроить работу кассовой программы так, чтобы в каждом чеке, который пробивается, за прием денежных средств от клиента пункта выдачи:

2.1. Указывались специальные агентские реквизиты (данные поставщика/принципала, с кем заключен договор).

2.2. В наименовании указывалось конкретно, за что принимается оплата.

Какие теги должны быть указаны в чеке агентского ПВЗ?

Признак "Агент" (тег 1222)

ИНН поставщика (тег 1226)

Наименование поставщика (тег 1225)

Телефон поставщика/принципала (тег 1171)

Каким документом регламентируется обязательность агентских реквизитов в кассовом чеке ПВЗ?

Помимо стандартных тегов, которые должны печататься в чеке (ИНН продавца, регистрационный номер кассы, место установки и т.п.) для работы с агентскими реквизитами введены специальные дополнительные теги. Чтобы разобраться в этом нам необходимо посмотреть в Приказ ФНС России от 14.09.2020 N ЕД-7-20/662@ "Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов, обязательных к использованию" (Зарегистрировано в Минюсте России 09.12.2020 N 61361).

В документе для начала надо открыть таблицу №3 "Версии ФФД". В ней указывается, что для формата фискальных данных версии 1.05 если в графе "Обязательность" установлены значения 1 и 3 - то тег обязательно должен быть заполнен. Если установлены значения 2 или 4, то в таком случае заполнение тега обязательно для случаев, указанных в примечании. При значении 6 - рекомендовано включать, а 7 - может не включаться.

Переключаемся на таблицу №20. "Структура данных реквизита "предмет расчета". В ней надо обратить внимание на тег 1226 "ИНН поставщика". В колонке обязательность установлены значения: П-7 - в кассовом чеке при печати можно не выводить и Э-4 - в электронном формате чека, который отправляется в ОФД и далее в налоговую необходимо заполнять при условии, указанном в примечании 7, 10 и 11.

Смотрим примечание 1 к таблице №7, в котором указано, что если осуществляются расчеты в качестве агента, то тег 1057 или 1222 должен быть заполнен.

Номенклатура

Федеральный закон от 22.05.2003 N 54-ФЗ (ред. от 23.11.2020) "О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации" в статье 4.7

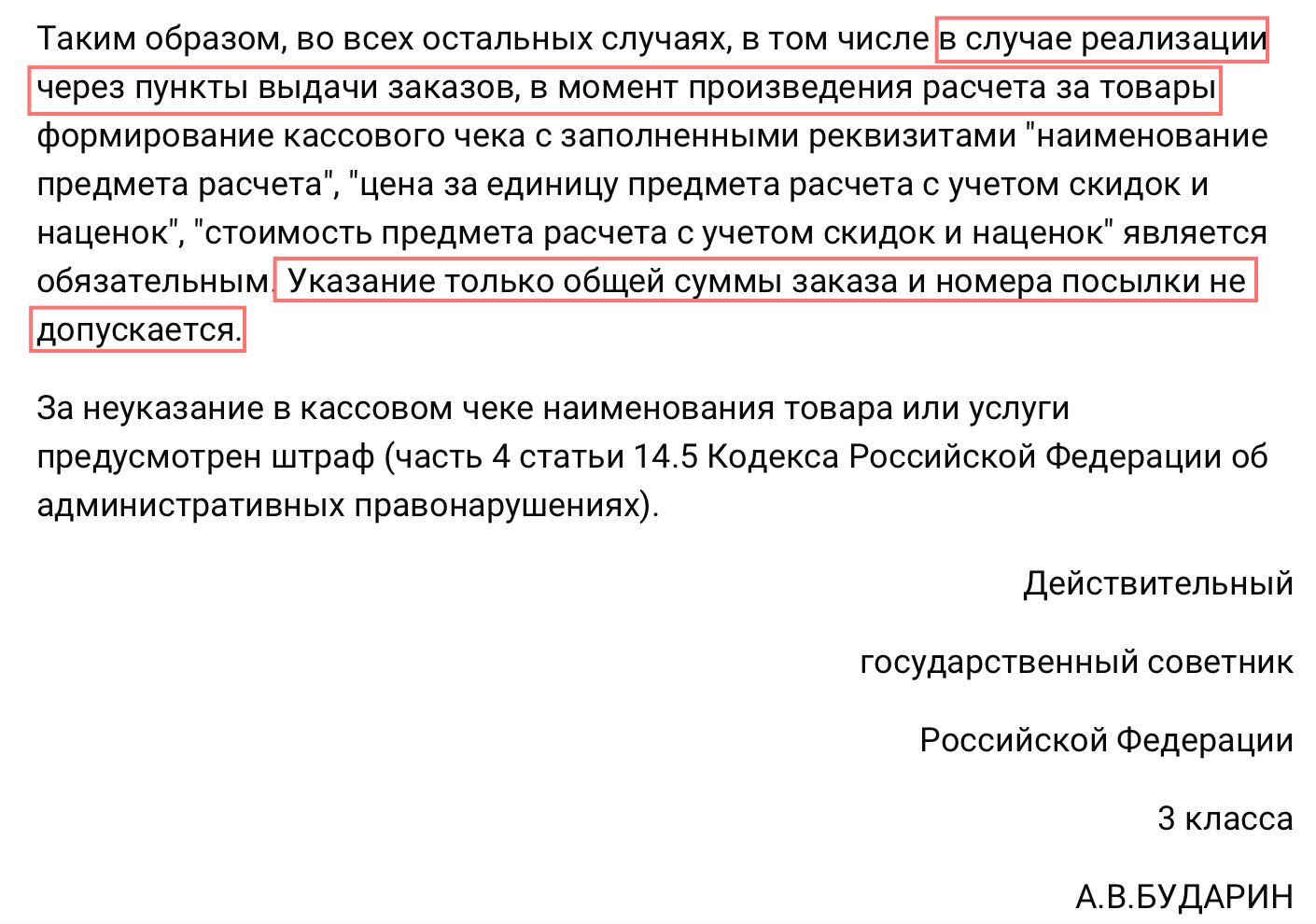

В конце июля 2021 года ФНС предоставила официальное письмо с разъяснением для пунктов выдачи заказов 26.07.2021 № АБ-4-20/10454@ (без уточнения агентские они или нет), где прямо указана необходимость печати именно товаров и услуг "корневого" принципала (фактического продавца товара).

По состоянию на апрель 2023 г. номенклатура присутствует у большинства партнеров, но еще пока есть ошибки. К примеру, у некоторых заказов есть расхождения по суммам (к оплате 1 000 руб., а при попозиционном пересчете 1 500 руб.), а также сами наименования могут иметь названия вида "Прием платежа за заказ" или "Товары интернет-магазина", что противоречит рекомендациям ФНС.

До тех пор, пока в кабинете вашего партнера не будут представлены полные данные по товарам (наименование, цена, количество, НДС, маркировка, предмет расчета), это никак не может попасть в кассовый чек.

Маркировка

Согласно постановлению Правительства РФ от 21.02.2019 № 174 пункт 3б абзац 6 указывать коды маркировки в чеках пунктов выдачи заказов, а также курьерские службы были не обязаны до 28.02.2023.

Начиная с 01.03.2023 существует такая обязанность.

В соответствии с дополнительными разъяснениями ФНС в статье "Расчеты с помощью ККТ за маркированные товары: новые правила формирования сведений", внесено уточнение, что необходимость добавления в чек кода маркировки предприятием, которое оказывает логистические услуги, зависит от того, является ли оно участником оборота маркированных товаров конкретной группы или нет.

Определение участия в обороте маркированных товаров конкретной группы возложено на отдельные постановления, регулирующие правила торговли данным товаром.

Молочная продукция - Постановление правительства №2099 от 15.12.2020

Шины и покрышки - №1958 от 31.12.2019

Фототовары и фототехника - №1953 от 31.12.2019

Упакованная вода - 841 от 31.05.2021

Лекарственные препараты - №1556 от 14.12.2018 и №697 от 16.05.2020

Товары легкой промышленности №1956 от 31.12.2019

Меховые изделия - №787 от 11.08.2016

Духи и туалетная вода - №1957 от 31.12.2019

Биологически активные добавки к пище - №886 от 31.05.2023

Антисептики для рук - №870 от 30.05.2023

Кресла-коляски - №885 от 31.05.2023

Икра осетровых и лососевых рыб - №2028 от 29.11.2023

Безалкогольные напитки - №887 от 31.05.2023

Медицинские изделия - №894 от 31.05.2023

Обувные товары - №887 от 05.07.2019

На основании данных постановлений агентские ПВЗ и службы доставки не должны добавлять код маркировки в кассовый чек для всех категорий.

Маркируемые слабоалкогольные напитки и пиво, а также табачные изделия запрещены для дистанционной торговли и не доставляются через агентские службы доставки и пункты выдачи заказов.

Кто принципал?

В законодательстве нет прямых указаний, кто является принципалом для субагентов, поэтому логически в чеках может указываться как поставщик (принципал), которому переводятся принятые от клиентов денежные средства, так и корневой принципал, который фактически продает товар.

Так как требование указывать данные самих продавцов/принципалов исходит от самих корневых принципалов, то в самих договорах со службами доставки прописано прямое обязательство указывать корневого принципала.

В случае проверки со стороны ФНС пункт может подтвердить документами и платежными поручениями, что денежные средства принимались в пользу принципала, с которым заключен договор. Подметим, что на основе обращений от пользователей программы, дополнительных требований от инспекции ФНС предоставить документы всей цепочки на практике не встречалось. Инспекции достаточно чеков с указанием признака агента, наличия договоров и платежных поручений.

Подакцизные товары

К подакцизным товарам, которые могут доставляться через пункты выдачи на август 2023 года являются моторные масла и сахаросодержащие напитки. Другие группы подакцизных товаров или запрещены к дистанционной торговле (табак, алкоголь, спирт и др.), или невозможны для доставки (например, автомобили).

Однако большинство компаний такие группы товаров никак не отделяет от обычных товаров, либо заказы приезжают уже предоплаченные.

Нужно ли указывать в чеке агентское вознаграждение?

Нет, в чеке эта информация не указывается.

Если на кассе пробиваются чеки за товары и услуги по другой деятельности?

Если пункт выдачи, к примеру, занимается ремонтом компьютеров или продает косметику, тогда в чеках, где содержатся такие позиции, агентские реквизиты устанавливать не нужно.

Ответственность за отсутствие в чеках агентских реквизитов

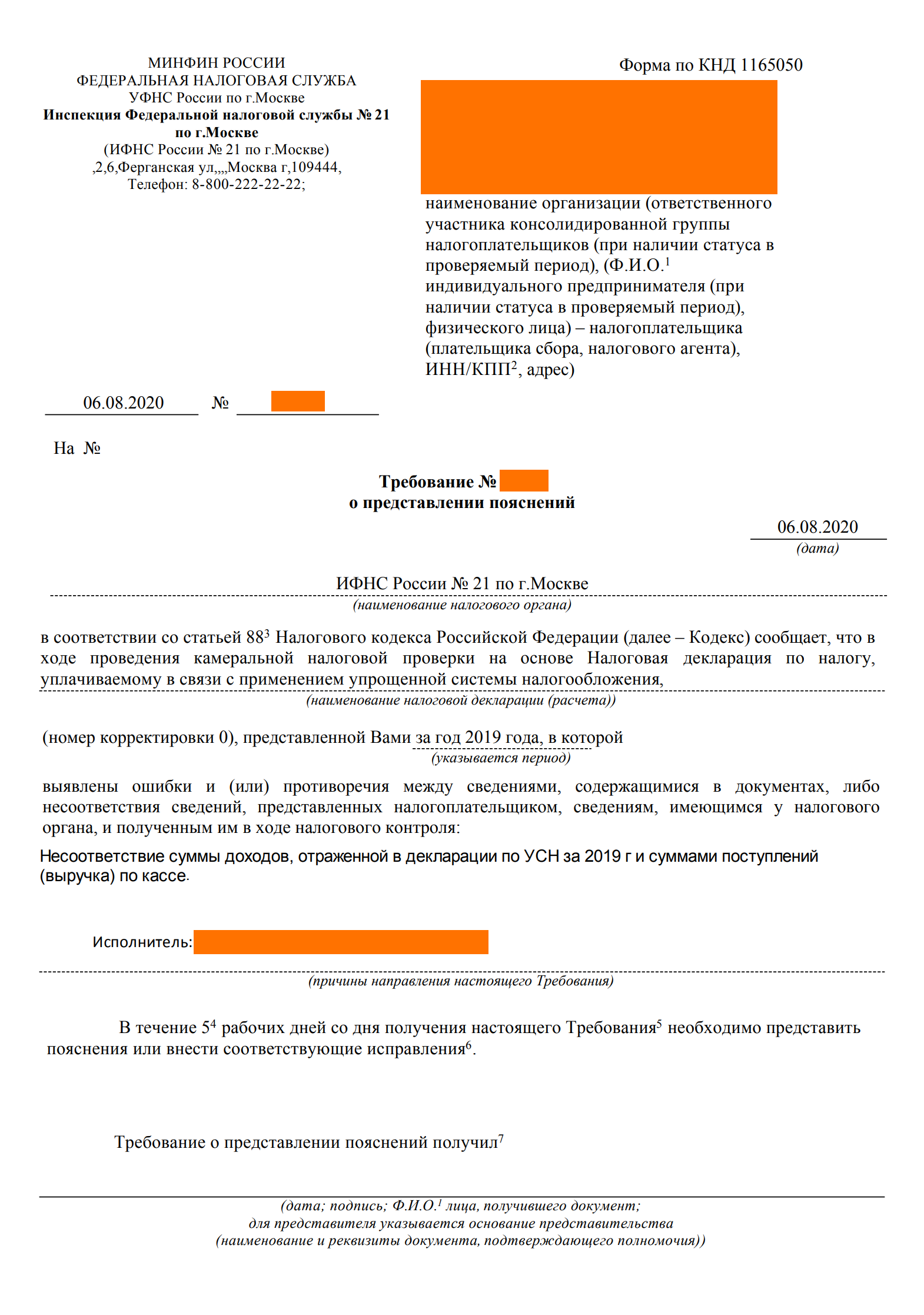

Если ФНС видит по данным, переданным в неё из вашей онлайн-кассы, что было пробито чеков на сумму, которая значительно больше, той, что вы указываете в налоговой декларации, как свой доход, у неё появляются вопросы к пункту выдачи. Чаще всего отправляют требование предоставить пояснения.

Если в кассовых чеках не было агентских реквизитов, для того, чтобы вы могли доказать ФНС, что полученная выручка не является доходом пункта выдачи, потребуются все агентские договора с поставщиками, а также платежки из банка, которые подтверждают переводы принятых средств от клиентов в пользу вашего поставщика.

Только в случае мирового соглашения с налоговой, инспекция снимет требование. Далее, в зависимости от разных инспекций, выставляется штраф за некорректную работу с кассой. Согласно КоАП РФ ст. 14.5 ч. 4 штраф для ИП до 3 000₽, для юридических лиц до 10 000 ₽.

Если вы не сможете доказать ФНС, что выручка была не ваша, она выставляет требование оплатить налог со всей суммы выручки, прошедшей через кассу.